Le réseau pipelinier du Canada 2016

Capacité pipelinière

L’Office surveille trois points concernant la suffisance de la capacité pipelinière :

- le rapport entre les écarts de prix et les droits du service garanti sur les principaux trajets de transport;

- l’utilisation de la capacité des pipelines;

- le recours à la répartition de capacitéNote 9dans les principaux oléoducs.

L’opinion qui fait généralement consensus sur les marchés est qu’il est utile de disposer d’une certaine capacité libre de réserve sur un réseau pipelinier. S’il est vrai qu’un tel surplus peut faire augmenter les droits pour les expéditeurs, cette hausse est un moindre mal par rapport aux coûts découlant d’une insuffisance de capacité pipelinière (importantes pertes de recettes pour les producteurs et les gouvernements, et difficulté à répondre à la demande des consommateurs si les producteurs ne parviennent pas à acheminer leurs produits aux marchés). De plus, la capacité libre donne aux expéditeurs la liberté de changer de marché au gré de l’évolution des conditions, et ainsi de maximiser leurs recettes et de réagir rapidement aux changements dans les besoins des consommateurs.

Dans un marché où la capacité est suffisante, les fournisseurs acheminent généralement leurs produits vers les marchés où le prix net est le plus élevé.Note 10Si la capacité est insuffisante, le produit ne peut pas atteindre le marché, et il s’ensuit une hausse des prix pour les consommateurs en aval et une baisse des revenus pour les producteurs. Les écarts de prix peuvent ainsi se creuser entre régions productrices et régions consommatrices. L’Office utilise les écarts de prix entre les carrefours des marchés comme indicateurs de la suffisance de la capacité pipelinière. Lorsque la capacité est suffisante entre deux carrefours commerciaux, les prix des différents produits de base sont à l’équilibre, et l’écart est égal ou inférieur au coût du transport entre ces deux points.

4.1 Pétrole brut

4.1.1 Écarts de prix

Le Canada produit et exporte du brut léger et du brut lourd. Le brut léger est généralement plus prisé des raffineurs, car il produit une plus grande proportion de carburants de transport de grande valeur. Quant au brut lourd, il nécessite un traitement poussé, qui se fait dans des raffineries de haute technicité. La section qui suit fait le point sur les prix du pétrole sur les marchés canadiens et américains.

Entre 2011 et 2013, les marchés de destination habituels du pétrole brut de l’Ouest canadien, notamment l’Ouest canadien, l’Ontario, le Midwest américain et les Rocheuses américaines, ont atteint un point de saturation. Pendant ce temps, les pipelines d’exportation desservant ces régions sont devenus de plus en plus chargés, et une accumulation de pétrole brut dans le centre du continent a fait chuter les prix du pétrole confiné à l’Amérique du Nord par rapport aux cours internationaux.

Dès 2014, ces baisses de prix ont été atténuées en majeure partie par une augmentation importante de la capacité pipelinière entre Cushing, en Oklahoma, et la côte américaine du golfe du Mexique, amenée par le projet Cushing Marketlink de TransCanada et le pipeline Seaway, une coentreprise détenue par Enterprise Products Partners LP et Enbridge Inc.

À la fin décembre 2015, les législateurs américains ont levé l’interdiction d’exporter du pétrole brut américain, en vigueur depuis les années 1970. À long terme, ce changement ramènera les prix du pétrole brut américain plus près des cours internationaux, ce qui profitera vraisemblablement aux producteurs de l’Ouest canadien, qui vendent principalement aux États-Unis.

Figure 8 : Prix du MSW à Edmonton et prix du WTI à Cushing

Source : Office national de l'énergie

Version textuelle du graphique

Ce graphique indique le prix du pétrole brut léger MSW (mélange non corrosif mixte) à Edmonton, en Alberta, et celui du WTI (West Texas Intermediate) à Cushing, en Oklahoma. Ces prix se sont suivis de près en 2015; leur écart moyen était inférieur au coût du transport par pipeline entre les deux marchés. On voit également que les écarts de prix entre le MSW et le Brent et entre le WTI et le Brent se sont beaucoup rétrécis au deuxième semestre de 2015.

Se concentrant sur les bruts légers, la figure 8 met en parallèle le prix « mélange non corrosif mixte » (MSW) à Edmonton, en Alberta, et celui du « West Texas Intermediate » (WTI) à Cushing. Ces deux prix de référence se sont suivis de près en 2015, et leur écart était en moyenne inférieur au coût du transport par pipeline entre les deux marchés. On peut en conclure que, globalement, la capacité pipelinière est suffisante pour acheminer la production de pétrole léger de l’Ouest canadien jusqu’aux marchés.

La figure 8 montre aussi le Brent, un prix de référence international pour le pétrole brut. De 2011 au début de 2014, des contraintes de capacité entre le centre du continent et la côte américaine du golfe du Mexique ont entraîné des réductions marquées du MSW et du WTI par rapport aux cours internationaux. Les écarts de prix entre le MSW et le Brent et entre le WTI et le Brent se sont beaucoup rétrécis au deuxième semestre de 2015.

Se concentrant sur les bruts lourds, la figure 9 compare le prix du WCS à Hardisty, en Alberta, et le prix du Maya sur la côte américaine du golfe du Mexique. Ces deux prix de référence se sont suivis de près en 2015, sauf en été, et leur écart moyen ne dépassait pas le coût du transport par pipeline entre les deux marchés. On peut en conclure que, globalement, la capacité pipelinière est suffisante pour acheminer la production de pétrole lourd de l’Ouest canadien jusqu’aux marchés.

Cependant, la capacité libre est demeurée limitée, et les prix étaient très sensibles aux perturbations, comme les arrêts de production des raffineries et les mises hors service de pipelines. Ces facteurs ont contribué à des chutes marquées des prix du pétrole lourd de l’Ouest canadien en juillet et en août 2015.

Figure 9 : Prix du WCS à Hardisty et prix du Maya sur la côte américaine du golfe du Mexique

Source : Office national de l'énergie

Version textuelle du graphique

Ce graphique indique le prix du pétrole brut lourd WCS à Hardisty, en Alberta, et celui du Maya sur la côte américaine du golfe du Mexique. Ces prix se sont suivis de près en 2015, sauf en été; leur écart moyen ne dépassait pas le coût du transport par pipeline entre les deux marchés.

Utilisation et répartition de la capacité

Des renseignements sur les principaux oléoducs et pipelines de liquides réglementés par l’Office se trouvent aux annexes des sections 8 et 9. Depuis plusieurs années, les grands pipelines de pétrole brut fonctionnent généralement à pleine capacité ou presque, les ajouts progressifs de pipelines parvenant à peine à suivre le rythme de croissance de l’offre.

La figure 10 donne un portrait de la capacité résiduelle de transport du pétrole brut du BSOC. Malgré la croissance de la capacité pipelinière, il a fallu augmenter le transport par chemin de fer depuis 2012 pour acheminer la production supplémentaire aux marchés. Les volumes exportés par voie ferrée ont augmenté de façon constante pour culminer au troisième trimestre de 2014 à quelque 26,4 10³m³/j (166 kb/j). Ensuite, ils ont été généralement plus faibles, étant donné la croissance de la capacité pipelinière et la baisse des prix du pétrole brut. Les exportations de pétrole brut par chemin de fer se sont chiffrées, en moyenne, à environ 19,9 10³m³/j (125 kb/j) au quatrième trimestre de 2015, bien que les volumes aient atteint un sommet de 26,4 10³m³/j (166 kb/j) en octobre 2015.Note 11

Figure 10 : Capacité de transport des pipelines du BSOC et production disponible pour l’exportation

Source : Office national de l'énergie

Version textuelle du graphique

Ce graphique dresse le portrait de la capacité résiduelle de transport du pétrole brut du BSOC de 2010 à 2015. Malgré la croissance de la capacité pipelinière, il a fallu augmenter le transport par chemin de fer depuis 2012 pour acheminer la production supplémentaire aux marchés.

La capacité et le débit du réseau principal d’Enbridge ont augmenté en 2014 et en 2015 à la suite d’améliorations de la souplesse et du prolongement du pipeline Alberta Clipper. La capacité d’exportation du réseau principal d’Enbridge à la fin de 2015 était de 453 10³m³/j (2,85 Mb/j), mais sa capacité d’exportation réelle était estimée à 397 10³m³/j (2,5 Mb/j) en raison des contraintes touchant la partie américaine du réseau en aval de Superior, au Wisconsin. En décembre 2015, le débit de la canalisation 9B d’Enbridge a été inversé, ce qui a donné aux raffineurs québécois un accès par pipeline au pétrole brut de l’Ouest canadien. Le taux d’utilisation de la capacité a augmenté modestement sur les réseaux Express et Keystone, tandis que Trans Mountain fonctionne généralement à pleine capacité depuis plusieurs années.

Contrairement à Keystone et à Express, dont la capacité est en majeure partie couverte par des contrats de longue durée, les expéditeurs de Trans MountainNote 12et d’Enbridge passent des commandes mensuelles pour les volumes qu’ils souhaitent faire acheminer. Si les quantités totales qu’ils proposent pour un mois excèdent la capacité pipelinière, leurs volumes respectifs pourront être réduits d’un même pourcentage (répartition). Ces dernières années, Enbridge et Trans Mountain ont recouru à maintes reprises à la répartition de capacité, signe que la capacité de ces réseaux ne suffisait pas toujours à combler la demande des expéditeurs.

Projets de pipelines d’exportation

Malgré la faiblesse des prix du brut, l’offre de pétrole de l’Ouest canadien poursuit sa croissance soutenue, alimentée par l’achèvement de projets d’exploitation, surtout dans les sables bitumineux. L’industrie a proposé des oléoducs qui augmenteraient la capacité à la sortie de l’Ouest canadien et qui diversifieraient les marchés accessibles aux producteurs. Les principaux projets relevant de la compétence de l’Office sont décrits ci-dessous et illustrés à la figure 11.

Projet de remplacement de la canalisation 3 d’Enbridge (canalisation 3)

Le 25 avril 2016, l’Office a recommandé l’approbation de la demande du projet de la canalisation 3, lequel amènerait la canalisation 3 à sa capacité nominale d’origine de 121 10³m³/j (760 kb/j), ce qui ajouterait 58,8 10³m³/j (370 kb/j) au débit. La canalisation 3 fait partie du réseau principal d’Enbridge, qui achemine le pétrole brut de l’Ouest canadien au Midwest américain. Sa mise en service est proposée pour 2019.

Projet pipelinier Northern Gateway d’Enbridge (Northern Gateway)

En décembre 2013, la Commission d’examen conjoint a recommandé l’approbation du projet Northern Gateway, et en juin 2014, le gouverneur en conseil a donné son aval. Dans une décision rendue le 30 juin 2016, la Cour d’appel fédérale a cassé l’approbation du gouverneur en conseil ordonnant à l’Office de délivrer les certificats voulus pour le projet. La décision faisait aussi en sorte d’annuler les certificats en question. Le projet prévoiyait initialement une capacité nominale de 83,5 10³m³/j (525 kb/j) reliant Bruderheim, en Alberta (près d’Edmonton), à Kitimat, en Colombie-Britannique, de même qu’un pipeline parallèle qui servirait à importer un maximum de 30,7 10³m³/j (193 kb/j) de condensats destinés à être mélangés sur les sites d’exploitation des sables bitumineux.

Projet d’agrandissement du réseau Trans Mountain de Kinder Morgan (TMX)

Le 19 mai 2016, l’Office a recommandé l’approbation de la demande visant TMX. Le projet ajouterait 93,8 10³m³/j (590 kb/j) à la capacité du réseau Trans Mountain, ce qui la porterait à 141,5 10³m³/j (890 kb/j). Le tracé partirait d’Edmonton, en Alberta, à destination de Burnaby, en Colombie-Britannique. Le projet vise à desservir les marchés du bassin du Pacifique, et sa mise en service est proposée pour 2019.

Projet Énergie Est de TransCanada (Énergie Est)

En date de juin 2016, l’Office était saisi de la demande visant Énergie Est. Le projet prévoyait une capacité nominale d’origine de 174,9 10³m³/j (1,1 Mb/j). S’il était approuvé, il irait de Hardisty, en Alberta, à Saint John, au Nouveau-Brunswick, et desservirait les marchés dans l’Est du Canada et à l’étranger. Sa mise en service est proposée pour 2020.

Projet Keystone XL de TransCanada (Keystone XL)

En mars 2010, la partie en sol canadien du projet Keystone XL a été approuvée par l’Office. En septembre 2008, TransCanada a déposé auprès du département d’État américain une demande de permis présidentiel pour la partie en sol américain du réseau. En novembre 2015, cette demande a été rejetée. TransCanada a déclaré qu’elle et ses expéditeurs étaient résolus à aller de l’avant avec ce projet et qu’elle ferait appel de la décision du gouvernement américain.

Figure 11 : Oléoducs et projets d’oléoduc au Canada et aux États-Unis

Source : Office national de l'énergie

Version textuelle de la carte

Cette carte donne une vue d’ensemble des pipelines existants et proposés au Canada et aux États-Unis. Elle indique les projets d’oléoduc qui augmenteraient la capacité à la sortie de l’Ouest canadien et qui diversifieraient les marchés accessibles aux producteurs.

Liquides de gaz naturel

En 2015, le Canada a exporté quelque 21,7 10³m³/j (137 kb/j) de propane et de butanes, majoritairement par chemin de fer.Note 13 Le transport de propane et de butanes par gazoduc jusqu’aux marchés d’exportation se fait surtout au moyen du réseau de livraison de l’Est de Plains, dont le point d’origine se trouve à proximité de Sarnia, en Ontario.

En avril 2014, le pipeline Cochin de Kinder Morgan (Cochin) a été inversé et a cessé de servir à exporter du propane. Les importations de condensats par le réseau Cochin ont commencé en juillet 2014. Depuis l’inversion du sens d’écoulement, ce pipeline connaît des taux élevés d’utilisation. Tout comme le réseau Cochin, le pipeline Southern Lights d’Enbridge sert aussi à importer des condensats des États-Unis pour la fluidification du bitume. En 2015, il a été utilisé à environ 60 % de sa capacité. Des compléments d’information sur les pipelines d’exportation et d’importation de LGN du Canada se trouvent aux annexes des sections 8 et 9.

Ces dernières années, l’offre de LGN américains connaît une croissance soutenue, stimulée par de fortes hausses de la production de gaz de schiste. L’abondance d’éthane bon marché dans l’Est des États-Unis (Marcellus et Utica) et le Dakota du Nord (Bakken) a soutenu la construction de nouveaux pipelines d’importation d’éthane reliant les carrefours du secteur pétrochimique au Canada.

Depuis quelques années, deux nouveaux pipelines d’importation de LGN sont en service et acheminent les apports supplémentaires d’éthane au Canada :

- Le pipeline Vantage (Pembina Prairie Facilities) part de Tioga, au Dakota du Nord, et transporte l’éthane de la formation de Bakken jusqu’au réseau de collecte d’éthane de l’Alberta, à Empress, qui l’achemine ensuite à l’usine pétrochimique de NOVA, à Joffre. Le pipeline a été mis en service à la fin de 2014.

- Le pipeline Genesis part des environs de Marysville, au Michigan, traverse la rivière St. Clair et la frontière canado-américaine, puis se rend jusqu’au complexe pétrochimique de NOVA à Corunna, en Ontario. Il achemine l’éthane de la région de Marcellus transporté par le pipeline Mariner East. Sa mise en service remonte à la fin de 2013.

En règle générale, ces pipelines d’importation connaissent des taux d’utilisation moyens à élevés. Les importations par ces réseaux pourraient augmenter grâce aux ajouts de capacité prévus et annoncés dans les usines pétrochimiques canadiennes. Par exemple, NOVA réalise actuellement un projet d’agrandissement de 1,0 milliard de dollars de son usine de polypropylène à Joffre et prévoit une mise en service au quatrième trimestre de 2016. NOVA envisage également de construire une nouvelle usine de polyéthylène à Sarnia et d’agrandir son unité de craquage de LGN à Corunna, en Ontario. Si les projets sont approuvés d’ici 2018, les installations pourraient entrer en service en 2022.

Gaz naturel

Écarts de prix

Les marchés nord-américains du gaz naturel sont généralement bien reliés entre eux par les pipelines, d’où l’uniformité des prix. Les prix du gaz ont tendance à être plus faibles près des grandes zones d’approvisionnement (p. ex., carrefour NIT, en Alberta), et plus élevés près des centres de demande (p. ex., carrefour Dawn, dans le Sud de l’Ontario). À long terme, les prix sur les différents marchés tendent à évoluer de pair. L’écart de prix représente la valeur du transport. Mieux les marchés sont reliés, plus les prix se suivent.

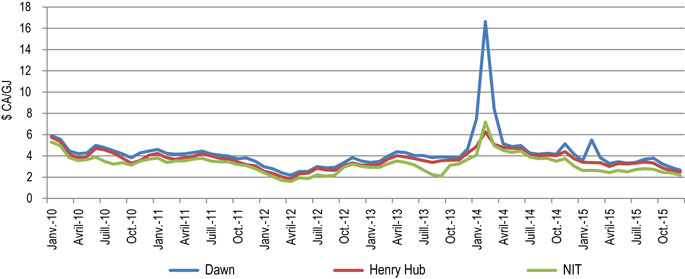

La figure 12 montre les moyennes mensuelles des prix quotidiens du gaz naturel au carrefour NIT, au carrefour Dawn et au carrefour Henry, en Louisiane. En règle générale, les trois prix se sont suivis, malgré quelques variations dues aux facteurs météorologiques locaux et aux restrictions de capacité temporaires. Par exemple, lorsque les prix du gaz naturel ont grimpé en flèche au carrefour Dawn au début de 2014 en raison du froid extrême (le « tourbillon circumpolaire »), les prix du gaz ont aussi augmenté aux carrefours Henry et NIT (Alberta), bien que ces régions aient connu un hiver tempéré. Tout au long de 2015, les prix à ces trois carrefours ont baissé de concert, signe que les marchés sont interreliés.

Habituellement, les grands volumes de gaz naturel produits dans le BSOC sont acheminés aux marchés canadiens et américains par des pipelines comme le réseau principal de TransCanada. Depuis la fin des années 1990, l’écart de prix du gaz entre le carrefour NIT, dans l’Ouest, et le carrefour Dawn ou le carrefour Henry, dans l’Est, équivalait à peu près au coût de l’acheminement d’ouest en est. Autrement dit, le producteur obtenait le même montant net, que le gaz soit vendu dans l’Est ou dans l’Ouest.

Figure 12 : Prix du gaz naturel aux principaux carrefours nord-américains

Sources : GLJ, NGX

Version textuelle du graphique

Ce graphique linéaire indique les prix mensuels aux carrefours Henry, Dawn et NIT. Ces prix varient généralement ensemble, les plus élevés étant ceux du carrefour Dawn, et les plus bas, ceux du carrefour NIT. En général, les prix ont diminué de 2010 à 2012, ont augmenté à l’amorce de 2014, et ont diminué à nouveau au début de 2015, année durant laquelle le prix mensuel moyen du gaz naturel était de 3,15 $/GJ au carrefour Henry, de 3,55 $/GJ au carrefour Dawn et de 2,56 $/GJ au carrefour NIT. Les prix ont brusquement augmenté durant les mois hivernaux du début 2014 et à certains points durant l’hiver 2014-2015.

Ces dix dernières années, les progrès technologiques ont rendu possible l’extraction à faibles coûts du gaz naturel du schiste. Aux États-Unis, la production a connu un essor considérable dans le bassin des Appalaches (figure 5), surtout dans la formation schisteuse Marcellus. Si cette région était peu productive en 2008, elle produit maintenant plus de gaz naturel que le Canada en entier, et elle est à proximité immédiate des marchés densément peuplés de l’Ontario et du Québec et des débouchés habituels de la production canadienne dans le Nord-Est des États-Unis. Par conséquent, les marchés de l’Est du Canada s’approvisionnent de plus en plus aux États-Unis, et de moins en moins dans le BSOC.

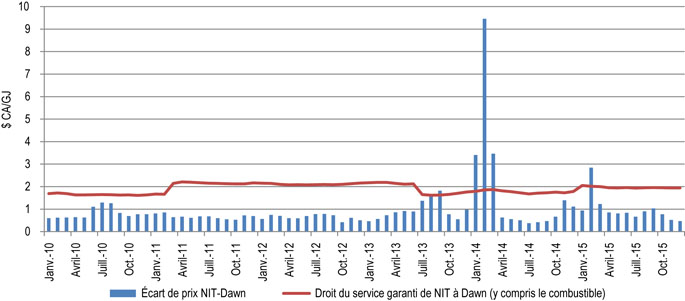

La figure 13 montre les écarts entre les prix du gaz au carrefour NIT, en Alberta, et au carrefour Dawn, en Ontario. La ligne rouge représente le coût du transport du gaz entre ces carrefours par le réseau de NOVA Gas Transmission Ltd., plus les droits de service garanti du réseau principal de TransCanada. Les expéditeurs qui signent des contrats de longue durée avec une société pipelinière paient des droits fixes basés sur les coûts du pipeline, qui ne sont pas modulés en fonction des cours. Par conséquent, les droits de transport excèdent souvent l’écart de prix entre la zone d’approvisionnement et le marché de destination. Dans le réseau TransCanada, l’écart de prix fluctue, mais est généralement très inférieur au coût total du transport, signe d’une sous-utilisation de la capacité pipelinière entre les deux carrefours.

Durant les hivers de 2014 et de 2015, où la demande a atteint un pic en raison du froid extrême qui a frappé le centre du Canada, le prix au carrefour Dawn est devenu beaucoup plus élevé que le prix au carrefour NIT. À certains moments, l’écart dépassait le montant des droits, comme le montre la figure 13. Durant ces périodes, le débit du réseau principal a augmenté, mais la capacité pipelinière n’a généralement pas été limitée.

En 2015, l’écart moyen était d’environ 1 $/GJ, tandis que le coût du transport garanti équivalait presque au double, soit quelque 2 $/GJ. En théorie, les producteurs acheminent leur gaz naturel vers les marchés qui leur offrent le prix net le plus élevé, et les acheteurs s’approvisionnent en gaz naturel dans les régions où le prix de revient est le plus bas. En pratique, la circulation du gaz naturel obéit à beaucoup d’autres facteurs, dont la sécurité de l’approvisionnement, la diversité des parcours de transport, le coût des services de transport de remplacement et la couverture des prix aux fins de gestion des risques. Les consommateurs de l’Est, comme ils s’approvisionnent en gaz dans le BSOC et à d’autres sources, continuent de payer pour l’acheminement à partir du BSOC. Cela dit, il devrait y avoir d’autres changements dans l’offre, les contrats et l’utilisation des pipelines pour servir les consommateurs du Centre et de l’Est.

Figure 13 : Comparaison entre l’écart de prix Alberta-Dawn et les droits du service garanti de NIT à Dawn (plus le combustible)

Sources : GLJ, NGX, TransCanada, Office national de l’énergie

Version textuelle du graphique

Ce graphique à barres indique l’écart de prix entre les carrefours NIT et Dawn ainsi que le droit du service garanti entre ces deux marchés de 2010 à 2015. L’écart de prix était généralement inférieur à 1 $/GJ, mais a connu quelques hausses prononcées, en particulier durant les mois hivernaux du début 2014 et à l’hiver 2014-2015. Le droit de NIT à Dawn (y compris le combustible) s’est maintenu autour de 2 $/GJ.

La figure 14 compare l’écart de prix aux droits du service garanti sur le pipeline T-Sud du réseau Westcoast de Spectra entre le carrefour de la station 2, dans le Nord de la Colombie-Britannique, et le point d’exportation de Sumas vers l’État de Washington. Par le passé, l’écart de prix entre la station 2 et Sumas était comparable au coût du transport entre ces deux points, signe d’une capacité pipelinière suffisante.

Figure 14 : Comparaison entre l’écart de prix Sumas-station 2 et les droits du pipeline T-Sud de Westcoast

Sources : GLJ, NGX

Version textuelle du graphique

Ce graphique à barres indique l’écart de prix entre la station 2 et Sumas ainsi que le droit du service garanti entre ces deux marchés de 2010 à 2015. En 2015, l’écart moyen était de 0,92 $/GJ, et le droit moyen, de 0,45 $/GJ.

La plupart des mois depuis la fin de 2013, l’écart de prix entre ces deux points dépasse le coût du transport. Autrement dit, il serait plus rentable pour les expéditeurs de vendre leur gaz à Sumas plutôt qu’à la station 2, à condition de pouvoir le transporter jusque-là. Cependant, en raison de la forte production du Nord-Est de la Colombie-Britannique, la capacité est limitée. Par conséquent, les prix ont chuté à la station 2, et l’écart de prix entre Sumas et la station 2 s’est creusé sous l’effet des contraintes de capacité.

Utilisation de la capacité

Les débits des gazoducs au Canada sont habituellement plus élevés en hiver, puisque le froid intensifie la demande, et plus faibles en été. À long terme, les tendances d’utilisation sont déterminées par l’évolution de l’offre et de la demande. Une analyse des capacités et des débits des grands gazoducs réglementés par l’Office est présentée aux annexes des sections 9 et 10.

Le pipeline Alliance, des tronçons des réseaux de Westcoast et de NOVA Gas Transmission Ltd., et les points d’importation du réseau principal de TransCanada à Niagara et à Chippewa, dans l’Est du Canada, ont généralement fonctionné à pleine capacité. En revanche, certains réseaux et tronçons de réseau ont présenté un excédent de capacité, notamment le tronçon des Prairies et la canalisation du Nord de l’Ontario du réseau principal de TransCanada et le gazoduc Brunswick d’Emera.

Ces variations de la capacité et de l’utilisation sont étroitement liées aux tendances dans la production et les exportations. Bien que la production soit demeurée stable depuis cinq ans dans le BSOC, les exportations nettes vers les États-Unis ont reculé de 24 % en raison de la croissance de la demande de gaz naturel au Canada, qui a fait diminuer la quantité de gaz disponible pour l’exportation, et de la baisse de la demande de gaz canadien dans les marchés américains. La figure 15 montre qu’entre 2010 et 2015, les exportations vers le Nord-Est des États-Unis ont diminué de 44 %, et les exportations vers le centre du continent, de 24 %. Parallèlement, l’offre croissante provenant du bassin des Appalaches a délogé le BSOC comme source habituelle d’approvisionnement en gaz.

Figure 15 : Exportations canadiennes de gaz naturel vers les États-Unis, par régions

Source : Office national de l'énergie

Version textuelle du graphique

Ce graphique à barres indique les exportations canadiennes de gaz naturel vers trois marchés américains, soit les États du Nord-Ouest donnant sur le Pacifique et la Californie, les États du centre du continent, et les États du Nord-Est et du centre littoral de l’Atlantique. En 2015, les exportations vers les États du Nord-Ouest donnant sur le Pacifique et la Californie s’élevaient en moyenne à 30,1 109m³/j (2,9 Gpi³/j), celles vers les États du centre du continent, à 36,6 109m³;/j (3,5 Gpi³/j), et celles des États du Nord-Est et du centre littoral de l’Atlantique, à 9,2 109m³/j (0,9 Gpi3/j)

Étant donné la chute marquée des exportations nettes du Canada, les tendances d’utilisation de certains gazoducs réglementés par l’Office ont évolué de sorte que le sens d’écoulement physique de certains tronçons a été inversé. Par exemple, certains points d’exportation du réseau de TransCanada ont été convertis en points d’importation : Niagara en novembre 2012, puis Chippewa en novembre 2015. Les importations combinées à ces deux points se sont établies, en moyenne, à 21,2 106 m³/j (0,75 Gpi³/j) en 2015, tandis que les exportations s’élevaient à 39,6 106 m³/j (1,4 Gpi³/j) durant les mois d’hiver de 2006 à 2008.

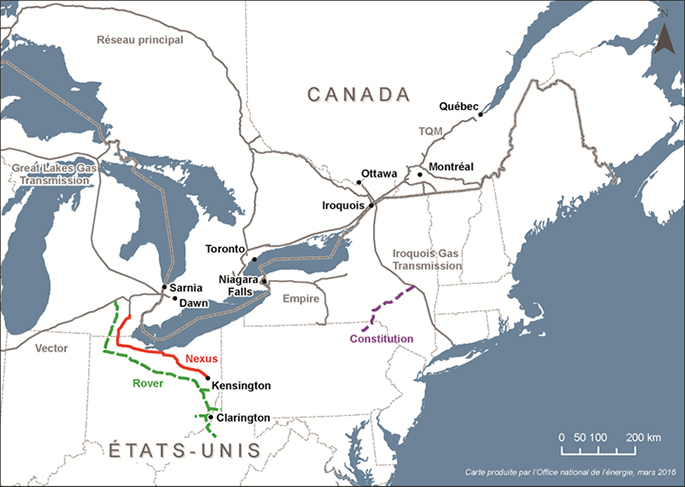

Figure 16 : Projets de gazoduc visant à desservir l’Ontario et le Québec

Source : Office national de l'énergie

Version textuelle de la carte

Cette carte indique l’emplacement de trois gazoducs proposés qui augmenteraient les flux gaziers en Ontario et au Québec. Le pipeline Constitution s’étendrait de la Pennsylvanie jusqu’à New York, où il se raccorderait au réseau d’Iroquois Gas Transmission System. Le pipeline NEXUS s’étendrait de Kensington, en Ohio, jusqu’au sud-est du Michigan, où il se raccorderait à d’autres réseaux. Enfin, le pipeline Rover partirait de la Virginie-Occidentale, de l’est de l’Ohio et de l’ouest de la Pennsylvanie pour atteindre le Michigan, en traversant l’Ohio.

S’attendant à une importante croissance à long terme de la production américaine de gaz naturel, l’industrie a proposé des projets pipeliniers visant à diversifier l’approvisionnement pour les consommateurs ontariens et québécois (figure 16). Plusieurs projets ont pour but d’augmenter les livraisons du bassin des Appalaches au carrefour Dawn, en Ontario, par un raccord au réseau Vector, qui transporte du gaz jusqu’au Canada. Cette hausse des livraisons influera probablement sur les flux d’ouest en est, surtout dans le réseau principal de TransCanada et les autres réseaux aux États-Unis, dont le réseau Great Lakes Gas Transmission.

En 2015, l’offre de la zone extracôtière de la Nouvelle-Écosse a varié considérablement en raison d’un arrêt de production à la plateforme Deep Panuke, survenu de juin à novembre. De plus, la production de l’île de Sable a poursuivi son recul par rapport aux niveaux historiques. La production moyenne combinée de Deep Panuke et de l’île de Sable était de 5,7 106m³/j (0,2 Gpi³/j), en baisse de 40 % par rapport à 2014. Vu la diminution de l’offre de gaz dans les Maritimes, le point d’exportation de St. Stephen du gazoduc de Maritimes & Northeast Pipeline (M&NP) a été de plus en plus utilisé pour importer du gaz naturel des États-Unis.

- Date de modification :